Vous avez obtenu votre accréditation en tant que gardienne d’enfants et vous accueillez Jules et Lisa depuis 4 mois maintenant. Et tu adores ton nouveau travail ! Ce matin, cependant, vous êtes attentionné : votre première déclaration de revenus en tant qu’assmat arrive. Mais si vous avez déjà entendu parler du régime fiscal spécial pour les assistantes maternelles, vous vous demandez comment remplir votre déclaration de revenus pour en bénéficier. Voici quelques réponses…

Quels éléments doivent être déclarés aux autorités fiscales si je souhaite bénéficier du système fiscal de l’assistante maternelle ?

Dans ce cas, vous devez ajouter dans votre déclaration de revenus :

Lire également : Internet sur téléphone Doro : comment se connecter et utiliser les données mobiles ?

- votre salaire net imposable de gardienne d’enfants

- les indemnités d’entretien

- frais de kilométrage

- les frais de repas et/ou la valeur des repas fournis par les parents (attestés par un document écrit des parents, ou via votre contrat de gardienne d’enfants)

- allocations de congé pour enfant

- indemnités de vacances payées

- l’augmentation possible de l’accueil des enfants malades, handicapés, etc.

Bref, tous les montants versés par les parents ou les prestations en nature qu’ils fournissent (repas) doivent être pris en compte dans la déclaration d’impôt de l’assistante maternelle.

Ensuite, vous devez déduire de ces montants :

A lire en complément : Les étapes à suivre pour refaire une salle de bain ?

- 3 SMIC par jour de soins de plus de 8 heures et de moins de 24 heures

- 3 SMIC x nombre d’heures d’appel/8 pour les jours de moins de 8 heures

- 4 SMIC par jour de prise en charge de plus de 8 heures et de moins de 24 heures pour un enfant handicapé, malade ou inadapté

- 4 SMIC par jour de soins consécutifs 24 heures

- 5 SMIC par jour de soins 24 heures sur 24 pour un enfant handicapé, malade ou inadapté

Exemple : Audrey accueille Lucie 200 jours par an. Le total des salaires nets imposables, des indemnités d’entretien, etc. perçus à cet égard est de 9000 €. En 2019, Audrey devra déclarer pour son revenu 2017 : 9000 € — 200 x 3 x 10,03 € (SMIC 2019) ou 2982 €.

Où puis-je trouver des informations pour calculer mes revenus à déclarer ?

Deux solutions pour cela :

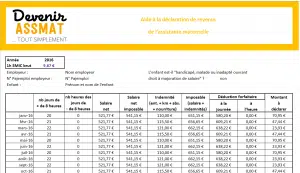

1) Utilisez-vous la liste de paie Devenir Assmat ? Vous n’avez alors AUCUN calcul à faire, tout est déjà fait pour vous dans l’onglet Impôts 😀

2) Vous voulez faire vos propres calculs ? Dans ce cas, vous trouverez :

- la somme des salaires nets imposables au bas du bulletin de paie de décembre de Pajemploi (ou du bulletin de salaire fourni par les parents)

- indemnités d’entretien, dépenses kilomètres, frais de repas : au bas de la fiche de paie de décembre de Pajemploi (ou du bulletin de salaire fourni par les parents)

- le total des repas fournis par les parents : sur le certificat annuel de la quantité de repas fournis qui doivent vous être fournis par les parents à la fin de l’année

- le nombre de jours d’activité : il doit être calculé vous-même (voir ci-dessous)

- le nombre de heures en jours de moins de 8 heures réellement travaillées : même

Je peux déduire de mon salaire assmat 3 SMIC par jour d’activité de plus de 8 heures.

Mais comment comptez-vous ces jours-ci ? Puis-je reprendre ceux déclarés à Pajemploi par les parents ?

Pourquoi les assmats bénéficient-ils d’un régime spécifique ?

C’est parce que l’État considère à juste titre qu’être assistante maternelle implique d’importantes dépenses professionnelles pour l’accueil de l’enfant, des dépenses d’équipement, d’entretien de la maison, d’achat de nourriture pour les enfants, etc., et que la réduction de 10 % appliquée à tous les employés à cet égard n’est pas suffisante pour les couvrir .

C’est pourquoi la réduction de 3 SMIC ne s’applique qu’aux jours « professionnels », c’est-à-dire aux jours où vous avez exercé votre activité professionnelle d’assistante maternelle…

Un jour d’activité au sens fiscal du terme est donc un jour où l’on a vraiment accueilli l’enfant. Vous pouvez prendre cela comme point de référence : si vous avez reçu des indemnités de maintenance, cela compte dans la déduction de 3 SMIC, sinon pas.

Cela signifie que vous ne pouvez PAS réutiliser le nombre de jours déclarés par les parents à Pajemploi pour cela. Parce que ce nombre de jours comprend les jours non travaillés : congés payés d’une année complète, jours fériés, jours de congé pour événements personnels, jours de congé pour enfants à charge, etc.

Exemple : vous êtes assistante maternelle pendant toute l’année, 5 jours par semaine. Cette année, vous et l’enfant que vous accueillez n’avez jamais été absents. Les parents ont donc déclaré 22 jours d’activité à Pajemploi par mois. Pajemploi a donc compté sur l’année 22×12 = 264 jours. Mais vous ne pouvez compter pour les impôts que 47 semaines (52 moins 5 semaines de vacances payées) x 5 = 235 jours.

ATTENTION : seuls les jours de 8 heures la réception ou plus comptent comme des jours complets. Pour les jours inférieurs à 8 h, vous devez déduire l’indemnité au prorata (voir ci-dessous)

Je ne comprends pas cette histoire de « jours de moins de 8 heures » ?

C’est simple : l’allocation de 3 SMIC dans la déclaration de revenus de l’assistante maternelle est forfaitaire pour les jours de moins de 8 heures, c’est-à-dire qu’il en va de même que vos jours avec l’enfant soient 8 heures, 9 heures ou 10 heures du matin. En revanche, sous 8 heures de garde pendant la journée, il est au prorata. Par exemple, pour une journée de 4 heures, vous ne pouvez déduire que 1,5 SMIC de vos revenus, soit la moitié des 3 SMIC.

Pour éviter un calcul au jour le jour, vous pouvez faire un calcul mensuel ou annuel : additionnez le nombre d’heures travaillées pendant tous les jours inférieurs à 8 heures du matin, divisez le montant obtenu par 8 et déduisez le nombre de jours ainsi trouvé multiplié par 3 SMIC de votre revenu.

Exemple : tu gardes le petit Kevin en périscolaire, 3 heures par jour les 4 jours d’école et 8 heures le mercredi, 36 semaines par an. Vous calculez donc à la fin de l’année : 36 jours d’activités le mercredi plus (3 heures x 4 jours x 36) = 54 jours. Vous déduisez donc de vos revenus au titre de l’abattement fiscal d’assistante maternelle : 3 x SMIC x (54 36) = 270 x SMIC

Ai-je toujours intérêt à déclarer mes revenus avec ce régime fiscal spécial Assmat ?

Vous devez faire vos calculs pour choisir entre les deux régimes fiscaux possibles pour les assmats.

Vous n’êtes pas obligé d’utiliser ce régime fiscal pour les assistantes maternelles. Vous pouvez déclarer vos revenus selon le système fiscal « classique ».

Dans ce cas, vous déclarez UNIQUEMENT vos salaires, pas les indemnités d’entretien, ni les frais de kilométrage…,

Vos dépenses professionnelles seront ensuite, selon votre choix, déduites via le montant forfaitaire de 10 % ou via les « coûts réels ». Dans ce dernier cas, vous déduisez les dépenses réellement engagées pour votre activité d’assistante maternelle.

Au cours de la première année d’activité, il peut donc s’avérer plus intéressant fiscalement de ne pas opter pour le régime fiscal spécifique de l’assistante maternelle.

En effet, si vous avez commencé votre activité quelques mois avant la fin de l’année, et que vous avez eu de grosses dépenses pour vous équiper en tant qu’assistant de maternelle, le régime réel sera plus intéressant. Parce que dans ce cas, vous pouvez déduire de vos revenus tous vos équipements de puériculture, jouets, livres, équipements de sécurité (barrière pour l’escalier par exemple), etc. dans le cadre des « dépenses réelles ».

Cependant, le budget nécessaire pour devenir assistante maternelle est relativement important. Il est donc possible que ce système fiscal commun vous fasse économiser des impôts.

Exemple : vous avez commencé votre activité d’assistant de maternelle en septembre. Vous avez accueilli Jules pendant 4 mois au cours d’une année incomplète et deux semaines de congé payé à Noël, 72 jours cette année. Vous percevez un salaire net imposable de 720 € 5 € d’indemnités d’entretien et 3 € de frais de repas. Si vous appliquez le régime Assmat, vous déclarez 4*720 72 x (5 € 3 €) – 72 x 3 SMIC = 1300 € environ. Si vous appliquez le régime des dépenses réelles, vous déclarez 4×720 € = 2880 €, mais vous pouvez déduire les achats effectués pour vous équiper, soit dans votre cas près de 2000 € de matériel. Vous ne déclarez désormais que 880 € ou 420 € de moins qu’avec le régime fiscal des assistantes maternelles.

ATTENTION :

– prenez toujours la précaution d’aller vérifier AVANT de vous équiper auprès de votre bureau des impôts de la liste des « dépenses réelles » déductibles en tant que telle. Parce que certains centres fiscaux considèrent apparemment que ce système de dépenses réelles ne s’applique pas aux achats de garde d’enfants effectués par des assistantes maternelles.

— il est rare que le régime commun avec des coûts réels soit plus intéressant pour vous, faites vos calculs bien avant de l’opter — pour utiliser ce régime fiscal pour les dépenses réelles, vous devez conserver TOUTES vos factures justificatives. Attention, les chèques sont fréquents pour les personnes qui déclarent leurs revenus aux dépenses réelles.